Der Erwerb eines Hauses oder der Eigentumswohnung ist für die meisten Menschen die größte finanzielle Investition ihres Lebens. Dementsprechend wichtig ist es, das eigene Hab und Gut zu beschützen. Hausbesitzer eines Neubaus schließen diese Policen bei Errichtung der eigenen vier Wände ab. Wer ein gebrauchtes Objekt von einem Vorbesitzer erwirbt, übernimmt womöglich einfach die bereits bestehende Gebäudeversicherung. Grundsätzlich sind Immobilienmakler beim Verkauf einer Eigentumswohnung oder eines Hauses gut beraten, auf die Bedeutung einer Gebäudeversicherung hinzuweisen. Mit Informationen wie diesen stärken Immobilienmakler nicht nur das Vertrauen ihrer Klientel. Zugleich bieten die Immobilienmakler zukünftigen Haus- oder Wohnungsbesitzern durch diese Tipps ein großes Stück Sicherheit.

Inhaltsverzeichnis

- Was ist eine Gebäudeversicherung?

- Welche Leistungen werden durch die Police ersetzt?

- Diese Beträge erstattet eine Gebäudeversicherung

- Was ist der Wiederaufbauwert?

- Diese Faktoren beeinflussen die Höhe des Versicherungsbetrags

- Gründe für einen Abschluss oder Wechsel der Gebäudeversicherung

- Was tun bei einem Eigentümerwechsel?

- Worauf müssen Besitzer beim Abschluss achten?

Was ist eine Gebäudeversicherung?

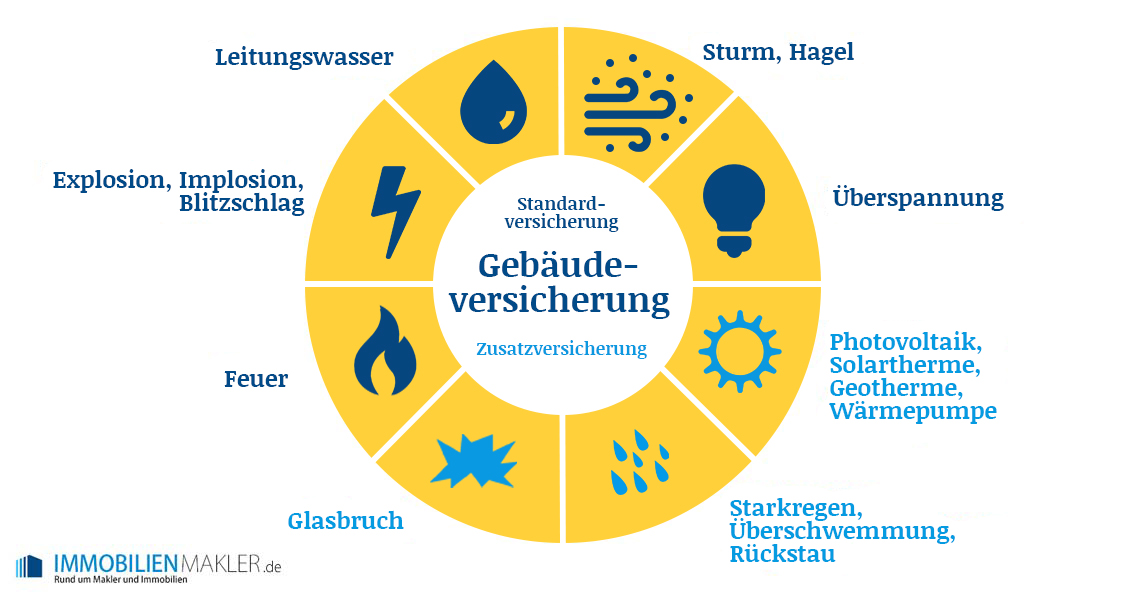

Eine Gebäudeversicherung bietet Schutz für die eigene Immobilie. Obwohl die Police keine Pflichtversicherung ist, raten Experten bei Immobilienbesitzern zum Abschluss dieser Gebäudeversicherung. Bei einer geplanten Finanzierung durch ein Kreditinstitut setzen die meisten Banken einen Abschluss einer Gebäudeversicherung sogar voraus. Die Police reguliert verschiedene Schäden, die die Bausubstanz eines Hauses oder einer Wohnung stark in Mitleidenschaft ziehen können. Im Einzelnen sind folgende Schäden davon betroffen:

- Schaden durch Hagel

- Schaden durch Sturm

- Schaden durch Brand

- Schaden durch Explosion

- Schaden durch Wasserrohrbruch

- Schaden durch Blitz

Sollten aufgrund der Lage einer Immobilie anderweitige gesonderte Ereignisse abgesichert werden, ist eine sogenannte Elementarschadenversicherung ebenfalls sinnvoll. Derartige Elementarschäden kommen zumeist durch Überschwemmung, Erdbeben, Schneedruck, Lawinen oder einen Erdrutsch zustande.

Welche Leistungen werden durch die Police ersetzt?

Versicherungsunternehmen sind im Schadensfall verpflichtet, über die Police einzelne Schäden bis hin zur Ersetzung des gesamten Gebäudes zu erstatten. Die meisten Versicherungsgesellschaften begrenzen die Versicherungssumme zwar nicht. Dennoch müssen häufig nur geschädigte Rohrleitungen, Heizungsanlagen oder die Hauselektrik ersetzt werden. Nicht unmittelbar mit dem Haus oder der Wohnung verbundene Gegenstände sind in aller Regel nicht in den Versicherungsschutz inkludiert. Bei dem Abschluss der Police sollten sich potentielle Versicherungsnehmer im Vorfeld genau überlegen, inwiefern die Gebäudeversicherung auch Nebengebäude wie Garagen absichern soll. Offerieren die Unternehmen möglicherweise finanzielle Vergünstigungen für ein Niedrigenergie-Haus oder einen Neubau? Zudem ist es wichtig zu überprüfen, inwiefern die Police einen Schutz für Solar-, Wärmepumpen- oder Photovoltaikanlagen einschließt.

Diese Beträge erstattet eine Gebäudeversicherung

Generell werden über eine Gebäudeversicherung sämtliche Beträge erstattet, die für eine Beseitigung aller angefallenen Schäden erforderlich sind. Der finanzielle Schutz der Police umfasst beispielsweise den Kostenaufwand für Abbruch- und Aufräumarbeiten, Preissteigerungen oder den Neubau der Immobilien. Möglicherweise übernehmen die Versicherungen ebenfalls finanzielle Aufwendungen für Vorsorgemaßnahmen, die eine Minimierung oder Verhinderung drohender Schäden bewirken. Vermieter haben außerdem das Recht, bei einem drohenden Mietausfall den dadurch entstehenden finanziellen Schaden erstattet zu bekommen.

Was ist der Wiederaufbauwert?

Es ist unumgänglich, dass die Police den sogenannten Wiederaufbauwert erstattet. Dieser Wert basiert zumeist auf dem sogenannten Versicherungswert 1914. Der Kennwert ist dafür vorgesehen, eine Anpassung der Entschädigungsleistungen an den Baupreisindex vorzunehmen. Vom Versicherungswert 1914 ausgehend, werden zur Berechnung des Wiederaufbauwerts jährliche in der Bauwirtschaft vorgenommenen Preissteigerungen addiert. Durch dieses Prinzip wird bei einer Schadenersatzzahlung ein Betrag ausgezahlt, der den Immobilienwert überschreitet. Auf diese Weise ist sichergestellt, dass das Haus oder die Wohnung nach dem Schadensfall zum gleichen Standard wie der erstmalige Bau errichtet werden kann.

Diese Faktoren beeinflussen die Höhe des Versicherungsbetrags

Die Beitragshöhe für die Wohngebäudeversicherung ergibt sich aus folgenden Komponenten:

- Aufteilung bzw. Größe der Wohn- bzw. Gebäudefläche

- Wert des Objektes

- Ort der Immobilie bzw. des Hauses

- das Gebäude umgebende Umfeld

- Spezialausstattungen wie Swimmingpool

- Alter des Gebäudes / Bauart (einschließlich Bedachung und Gemäuer)

- Art der Bewohnung

- Nutzungsart

Gründe für einen Abschluss oder Wechsel der Gebäudeversicherung

Es gibt viele Gründe, sich für eine Gebäudeversicherung zu entscheiden oder den Anbieter zu wechseln. Beispielsweise ist der Abschluss einer neuen Police zu günstigeren Konditionen sinnvoll, wenn der derzeit bestehende Versicherungsvertrag ausläuft. Im Regelfall müssen Versicherungsnehmer eine dreimonatige Kündigungsfrist des Vertrages berücksichtigen, die jedoch von Vereinbarung zu Vereinbarung voneinander abweichen können. Bei einer bestehenden Finanzierung bedarf ein Versicherungswechsel der Zustimmung durch die zu finanzierende Bank. Möglicherweise müssen in diesem Sonderfall spezielle Fristen durch die Haus- und Wohnungsbesitzer eingehalten werden.

Was tun bei einem Eigentümerwechsel?

Wechselt der Eigentümer der Wohnobjekte, ist die Option auf eine Abänderung der Gebäudeversicherung ebenfalls gegeben. Zur Umgehung von Versicherungslücken wird die existente Police jedoch erst einmal auf den neuen Eigentümer übertragen. Da die Neubesitzer der Immobilie den Versicherungs-Vertragspartner jedoch frei wählen können, dürfen die Neu-Eigentümer unter Einhaltung einer Ein-Monats-Frist eine neue Gebäudeversicherung abschließen. Vom Sonderkündigungsrecht können die Käufer des Hauses Gebrauch machen, wenn ein Versicherer die zu entrichtenden Beiträge anhebt. Dieser Anspruch auf ein Sonderkündigungsrecht gilt in dem Fall innerhalb eines Monats. Dieses Sonderkündigungsrecht verliert jedoch seine Gültigkeit, wenn der Beitragserhöhung ein Baukostenindex-Anstieg oder eine Leistungsverbesserung zugrundeliegt. Nach einer durchgeführten Schadensregulierung haben Versicherungsnehmer ebenfalls das Recht, die Kündigung durchzuführen. Zumeist gilt für diesen Fall ebenfalls eine Kündigungsfrist von einem Monat.

Worauf müssen Haus- oder Wohnungsbesitzer beim Abschluss einer Gebäudeversicherung achten?

Zahlreiche Versicherungsgesellschaften bieten eine Wohngebäudeversicherung an. Diese Angebote unterscheiden sich durch kleine Details voneinander. Doch welche Leistungen müssen durch die Gebäudeversicherung zwingend abgedeckt sein?

- Sind am Kamin auftretende Schäden mitversichert?

- Ist der Versicherungsfall bei grober Fahrlässigkeit mitversichert?

- Berücksichtigt die Police einen finanziellen Schutz für Überspannungsschäden, die durch einen Blitz hergeleitet wurden?

- Wird ein Versicherungsschutz für eine Beseitigung von umgestürzten Bäumen gewährleistet?

- Deckt die Gebäudeversicherung Schäden an Rohrungen und Leitungen durch Risse oder Frost ab, die sich nicht unmittelbar an dem Haus befinden?

- Sieht die Gebäudeversicherung Aufwendungen für Behördenkosten vor, falls ein Schaden reguliert werden muss?

- Sind über die Police Schäden durch Einbrüche unbefugter Personen mitversichert?

Wer ein Haus oder eine Eigentumswohnung neu erworben hat oder einen Versicherungswechsel anstrebt, sollte stets eine Gebäudeversicherung mit einem stimmigen Preis-Leistungs-Verhältnis abschließen. Eine sinnvolle Ergänzung zur Wohngebäudeversicherung ist die Hausratversicherung. Diese Police entschädigt bei Bedarf für den Verlust von elektronischen Geräten, Bargeld, Kleidung oder Möbeln.