Schenkt man aktuellen Angaben Glauben, kann sich jeder fünfte Deutsche in den folgenden Jahrzehnten auf eine Erbschaft einstellen. Als Erbe kommen nicht nur Geld, Schmuck, Autos oder Wertpapiere in Betracht. Immobilien suchen nach einem Todesfalls ebenfalls einen neuen Besitzer. Immer mehr ältere Menschen leben heutzutage in den eigenen vier Wänden. Diese Eigentumswohnungen oder Häuser werden im Falle eines Ablebens an nachfolgende Generationen übergeben. Zudem rücken fremd genutzte Immobilien bei einer Erbschaft immer häufiger in den Fokus. Doch wann fällt beim Erhalt durch Erbschaft die Erbschaftssteuer bei Immobilien an?

Inhaltsverzeichnis

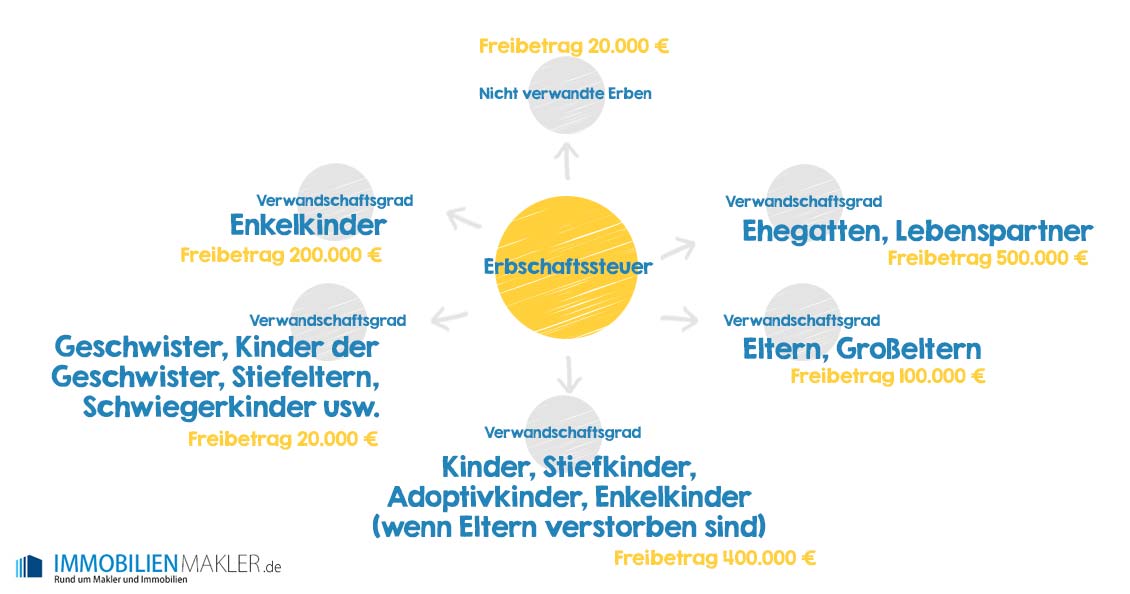

Hohe Freibeträge für Erben von Immobilien

Das Erbe einer Immobilie wird steuerlich relevant, wenn alle Freibeträge vollständig ausgeschöpft sind. Kinder erben bis zu 400.000 Euro und Erwachsene bis zu 500.000 Euro, ohne Erbschaftssteuer an den Fiskus abführen zu müssen. Zu diesem Wert werden kleinere Freibeträge für Autos, Sammlungen, Kunst oder Hausrat addiert. Solange deren Maximum nicht ausgeschöpft ist, gilt ein Erbe als komplett steuerfrei. Dennoch muss der Staat stets über die Erbschaft informiert werden. Diese Frist beträgt drei Monate nach dem Todesfall.

Ein Fallbeispiel zur näheren Erläuterung

Ein Fallbeispiel: Ein Kind erbt ein Haus im Wert von 350.000 Euro sowie ein weiteres Vermögen von 150.000 Euro. In diesem Fall müsste der Nachkomme eigentlich 100.000 Euro versteuern. Möglicherweise muss der Erbe die Erbschaftssteuer aber nicht bezahlen, wenn die Immobilie als Eigenheim für die Eltern genutzt wurde. Allerdings müsste das Kind dafür selbst in das Haus einziehen und darin für mindestens zehn Jahre leben. Diese Regelung bezieht sich auf Kinder und den überlebenden Ehepartner. Allerdings müssen Kinder neben der 10-Jahres-Frist noch eine weitere Auflage beachten. Die Wohnfläche darf ein Maximum von 200 Quadratmetern nicht überschreiten. Anderenfalls fällt die Erbschaftssteuer anteilig an.

Lebten die Erblasser vor ihrem Tod selbst in der Immobilie?

Als weitere wichtige Voraussetzung gilt, dass die Erblasser vor ihrem Tod selbst in der Immobilie gelebt haben. Ausnahmen werden nur dann akzeptiert, wenn es den Personen ohne Eigenverschulden nicht möglich war, das Haus oder die Eigentumswohnung selbst zu nutzen. Ziehen Betroffene hingegen in eine Wohnung, welche die verstorbene Person im Vorfeld vermietet hatte, ist eine Begleichung der Erbschaftssteuer nach der Beanspruchung des Freibetrags unabdingbar. Ein hinterbliebener Ehepartner kann diese Selbstnutzungs-Voraussetzung im Regelfall leichter erfüllen. Im Normalfall lebt diese Person sowieso in dem Haus. Allerdings wird die Situation problematischer, wenn der Hinterbliebene in eine kleinere Unterkunft oder zu einem Partner ziehen möchte. Kinder werden mit einer erforderlichen Eigennutzung häufig vor ein schier unlösbares Problem gestellt. Ist ihr Lebensmittelpunkt weit vom Standpunkt des Hauses entfernt, können sie die Voraussetzung nur schwer erfüllen. Wird die Größe den persönlichen Lebensumständen nicht gerecht, kommt eine Eigennutzung vermutlich auch nicht in Betracht.

Der juristische Hintergrund

Wer die Erbschaftssteuer dennoch sparen möchte, zieht es möglicherweise in Erwägung, das elterliche Heim als Ferienwohnung oder Zweitwohnsitz zu nutzen. Dieser Nutzungsoption widerspricht eine Entscheidung des Bundesfinanzhofes aus dem Jahr 2013. Damals wurde ein Fall behandelt, der sich auf eine Schenkungssteuer für eine Übertragung zu Lebzeiten der Personen konzentrierte. Dennoch kann diese Entscheidung 1:1 einer Erbschaft angepasst werden. Damals stellte das Gericht klar, dass die Immobilie das Zentrum des familiären Lebens sein muss. Vorsicht ist ebenfalls geboten, wenn die Erben die 10-Jahres-Frist zur eigenmächtigen Nutzung der Immobilie nicht einhalten können. Dann wird die Erbschaftssteuer auch noch im Nachhinein eingefordert. Härtefallregelungen wie aufgrund beruflicher Umstände erforderlicher Umzüge bestehen nicht. Die einzige Ausnahme tritt dann ein, wenn die Erben ein Pflegefall werden und aus gesundheitlichen Gründen in ein Heim wechseln müssen.

Was tun, wenn die Erbschaftssteuer nicht gezahlt werden kann?

Wird den Erben ein fremdgenutztes Wohnobjekt wie ein Mehrfamilienhaus oder eine vermietete Wohnung hinterlassen, ist die Erbschaftssteuer nach Überschreiten des Freibetrages ausnahmslos fällig. Die Höhe der Erbschaftssteuer wird anhand der Steuerklasse und dem zu besteuernden Wert berechnet. Wird ein Erbe beispielsweise der Steuerklasse 1 zugeordnet und müssen 70.000 Euro versteuert werden, ist ein Zinssatz von sieben Prozent fällig. Wesentlich beträchtlicher ist die Erbschaftssteuer bei höheren Beträgen. Beispielsweise würde ein Erbe im Wert von 500.000 Euro schon mit 75.000 Euro berechnet werden. Diese Ansprüche seitens des Finanzamtes sind möglicherweise unproblematisch, wenn die Erben über ausreichend Bargeld verfügen. Doch was tun, wenn die Erbschaftssteuer aufgrund fehlender Liquidität nicht bezahlt werden kann? In diesem Fall besteht die Möglichkeit, den veranschlagten Betrag in Raten abzubezahlen. Alternativ müssen betroffene Erben darüber nachdenken, die Immobilie zu verkaufen. In diesem Fall ist es von Vorteil, einen Immobilienmakler mit dem Verkauf zu beauftragen. Immobilienmakler sind eine wichtige Instanz, um den Verkauf schnell und professionell abzuwickeln. Durch die Inanspruchnahme von einem Immobilienmakler haben Betroffene schon bald eine Sorge weniger. Allerdings sollten die Erben bedenken, mit dem verkauften Haus oder der Wohnung auch einen Teil ihrer Kindheitserinnerungen zu verlieren.