Die meisten Häuslebauer und zukünftigen Bauherren können die Immobilienfinanzierung nicht aus der heimischen Portokasse bezahlen. Wer sich sich dennoch den Traum von den eigenen vier Wänden erfüllen möchte, muss sich beim Wunsch nach einem Eigenheim automatisch Gedanken um eine Bau- oder Immobilienfinanzierung machen. Doch wie viel Geld müssen Bauherren in spe in ihre Immobilienfinanzierung einplanen und bestehen Aussichten auf staatliche Förderungen? Wer sich ausgiebig mit dem Thema auseinandersetzt, wird zumeist auch mit interessanten Optionen für eine Immobilienfinanzierung belohnt, die den eigenen Erwartungen gerecht wird.

Inhaltsverzeichnis

- Immobilienfinanzierung in Erwägung ziehen

- Je mehr Eigenkapital, desto niedriger die Kreditsumme

- Kleine Zinsdifferenzen mit großer Wirkung

- Nicht auf staatliche Förderungen verzichten

- Das Annuitätendarlehen - Der Klassiker für eine Immobilieninanzierung

- Volltilgerdarlehen mit überschaubarer Laufzeit

- Besonderheiten des tilgungsfreien Kredits

- Worauf bei Vertragsabschluss achten?

Immobilienfinanzierung in Erwägung ziehen

Ein Kassensturz ist möglicherweise der erste Schritt, um die Möglichkeit einer Immobilienfinanzierung überhaupt in Erwägung zu ziehen. Die Zusammenstellung aller monatlich verfügbaren finanziellen Mittel sowie Aufwendungen gibt darüber Aufschluss, welche monatliche Summe überhaupt für eine Baufinanzierung in Frage kommt. Unter Berücksichtigung des eigenen Budgets berechnet eine Bank, welche Kreditsumme die Kreditnehmer erhalten würden. Wer diese Angaben hat, kann nach der Traumimmobilie im festgelegten Preissegment Ausschau halten.

Je mehr Eigenkapital, desto niedriger die Kreditsumme

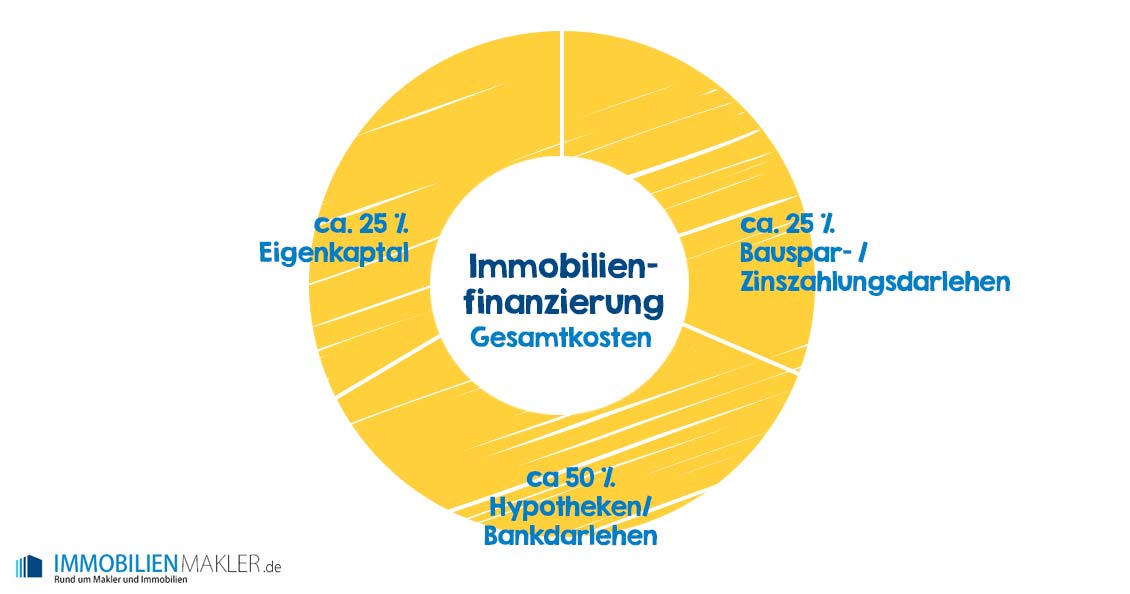

Eine wichtige Komponente für eine Immobilienfinanzierung ist Eigenkapital. Je höher die aus privaten Mitteln verfügbare Geldsumme ausfällt, desto geringer sind die Risiken, die Banken für einen Zahlungsausfall befürchten müssen. Im Gegensatz zu einer Vollfinanzierung ohne jegliches Eigenkapital bietet eine Immobilienfinanzierung mit Eigenkapital Aussichten auf einen niedrigen Zinssatz. Einige Banken offerieren zwar auch eine Immobilienfinanzierung ohne Eigenkapital. Allerdings sind die Zinsen bei diesem Finanzierungskonzept relativ hoch. Insbesondere für eine kostengünstige Immobilie ist ein Wohnungs- oder Hauskauf eine preiswerte Option, da die Monatsraten für diese Objekte vergleichbare Monatsmieten nur selten überschreiten. Übrigens gehen Banken in den meisten Fällen davon aus, dass Baunebenkosten wie die Provision für einen Immobilienmakler (alles Wichtige zur Maklerprovision) nicht durch die Darlehenssumme beglichen werden. Für die Bezahlung der Kosten für einen Immobilienmakler, Notar oder die Grunderwerbsteuer sollten Bauherren nach Möglichkeit genügend Eigenkapital einplanen.

Kleine Zinsdifferenzen mit großer Wirkung

Auf der Suche nach einem geeigneten Angebot einer Bank sollten zukünftige Kreditnehmer bedenken, dass sich auch kleine Zinsunterschiede auf Dauer zu großen Geldbeträgen summieren. Ein Beispiel ist ein Darlehen über 200.000 Euro, das bei einem Zinsunterschied von nur 0,2 Prozent über zehn Jahre bereits 4.000 Euro ausmacht. Kleine Unterschiede mit einer großen finanziellen Wirkung: deshalb hilft ein Vergleich mehrerer Angebote dabei, bares Geld zu sparen. Erste Einblicke über Kreditangebote verschiedener Kreditinstitute bieten Kreditvergleiche aus dem Internet. Insbesondere in Niedrigzinsphasen lohnen sich Vereinbarungen über höhere Tilgungssummen. Diese Verträge helfen Kreditnehmern dabei, binnen kurzer Zeit schuldenfrei zu werden.

Nicht auf staatliche Förderungen verzichten

Staatliche Fördergelder wirken sich ebenfalls positiv auf die Finanzierungssumme aus. Eine Option sind Riester-Sparmodelle, über die sich Häuslebauer ein staatlich subventioniertes Sparguthaben über den Immobilienerwerb oder Haubau finanzieren können. Eine andere Alternative ist ein zinsvergünstigtes Darlehen, das die KfW – die Kreditanstalt für Wiederaufbau – vergibt. In aller Regel beschränkt sich die Zinsbindung für eine bestehende Immobilienfinanzierung auf 10 bis 15 Jahre. Dabei sind die Offerten der eigenen Hausbank für etwaige Anschlussfinanzierungen nicht immer die preiswerteste Option. Bereits einige Jahre vor Abschluss der Laufzeit können sich Kreditnehmer mit der Fortführung ihres Darlehens auseinandersetzen. Wer sich innerhalb der Laufzeit günstige Konditionen für den Anschlusskredit sichern möchte, sollte möglicherweise einen Vertrag über ein Forward-Darlehen abschließen. Allerdings fordern Kreditinstitute für die Absicherung der günstigen Zinsen einen Aufschlag ein.

Das Annuitätendarlehen - Der Klassiker für eine Immobilieninanzierung

Welche Form der Immobilienfinanzierung bevorzugt wird, hängt von verschiedenen Bedingungen ab. Das am häufigsten gewählte Finanzierungsprodukt ist das Annuitätendarlehen. Bei diesem Kredit wird für eine vereinbarte Laufzeit für jeden Monat eine Rate in gleicher Höhe festgelegt, die sich aus einem Tilgungs- sowie Zinsanteil zusammensetzt. Da sich die Restschuld mit jeder Rate reduziert, sinken die fälligen Zinszahlungen ebenfalls. Die Tilgungsbeträge steigen stetig an, da sich die Rate stets auf dem gleichen Niveau bewegt. Weil Effektiv- und Sollzins bei diesem Finanzierungskonzept ausgewiesen werden müssen, können Angebote verschiedener Banken bei diesem Modell einfach miteinander verglichen werden.

Volltilgerdarlehen mit überschaubarer Laufzeit

Eine andere Möglichkeit ist das sogenannte Volltilgerdarlehen, dessen Prinzip einem Annuitätendarlehen ähnelt. Im Gegensatz zum Annuitätendarlehen wird die Kreditsumme bei diesem Produkt jedoch komplett getilgt. Dementsprechend hoch sind die Laufzeiten dieses Darlehens. Diese Laufzeiten beschränken sich beispielsweise auf 15 oder 20 Jahre. Bei einem sogenannten Kombi-Darlehen werden unterschiedliche Darlehensprodukte miteinander verbunden. Eine Option für einen Kombi-Kredit ist ein variables Darlehen, das mit einem festverzinslichen Annuitätendarlehen kombiniert wird. Ein Vorzug dieses Modell ist, dass der variable Teil binnen kurzer Zeit gekündigt und bei Niedrigzinsphasen in einen festverzinslichen Kredit übergehen kann. Eine Kombination mit einem Bausparer ist ebenfalls vorstellbar.

Besonderheiten des tilgungsfreien Kredits

Eine weitere Option ist ein sogenannter tilgungsfreier Kredit, der zum Ende der Laufzeit ebenfalls vollständig zurückgezahlt ist. Dieser Kredit wird parallel zu einem Tilgungsbaustein wie einem Fonds oder einer Lebensversicherung aufgenommen. Allerdings ist dieses Produkt heute relativ ungefragt, da sich die Steuervorteile für Kapitalanleger aufgrund rechtlicher Bestimmungen auf ein Minimum beschränken. Ein sogenannter Fremdwährungskredit kommt für risikofreudige Käufer mit guter Bonität in Betracht. Ein Vorteil dieses Darlehens ist, dass die Zinsen in einer fremden Währung eventuell niedriger sind. Allerdings muss dieser Kredit als Währungsspekulation eingestuft werden.

Immobilienfinanzierung - Worauf bei Vertragsabschluss achten?

Dennoch ist jegliche Form der Immobilienfinanzierung mit einem gewissen Risiko verbunden. Ein Darlehen ist eine finanzielle Verpflichtung, der Kreditnehmer über viele Jahre hinweg gerecht werden müssen. Umso wichtiger ist es, die Darlehensverträge vor einer Unterzeichnung detailliert auf folgende Aspekte zu überprüfen:

- Ist eine vertragliche Ausschlussklausel vorgesehen, durch welche das Kreditinstitut die Forderungen an Finanzinvestoren veräußern darf?

- Können jährliche Sondertilgungen geleistet werden? Wenn ja, in welcher Höhe?

- Ab welchem Zeitpunkt werden für ein noch nicht abgerufenes Darlehen Bereitstellungszinsen eingefordert? Wie hoch sind die Zinsen?

- Ist in den Kreditvertrag eine Klausel über eine Vorfälligkeitsentschädigung inkludiert, welche die Bank bei vorzeitigen Vertragsausstiegen berechnet? Sieht die Klausel auch Sondertilgungsoptionen vor?

- Welche Nebenkosten fallen von dem Bankinstitut für den Kredit an?

Ein Todesfall oder Arbeitslosigkeit eines Familienmitglieds oder Verdieners sind persönliche Rückschläge, die die verbleibende Familie häufig vor große finanzielle Probleme stellen. Deshalb ist es dringend erforderlich, die eigene Bonität durch Maßnahmen wie den Abschluss einer Lebensversicherung abzusichern. Eine andere Methode, um Geld zu sparen, ist die Erbringung von Eigenleistungen beim Hausbau. Wer den damit verbundenen Zeitaufwand oder seine Handwerksqualitäten jedoch falsch einschätzt, zahlt möglicherweise viel Geld drauf. Treten beim Bauvorhaben Verzögerungen auf, muss weiterhin Miete bezahlt werden. Durch Pfusch entstandene Bauschäden müssen für viel Geld behoben werden. Im schlimmsten Fall ist eine Nachfinanzierung notwendig, die viel Geld kostet, das eigentlich nicht eingeplant war. Deshalb ist es wichtig, die persönlichen Eigenleistungen realistisch einzuschätzen. Eventuell ist ein Gespräch mit einem Immobilienmakler ein hilfreicher Schritt, um den Zeitaufwand von Eigenleistungen besser einschätzen zu können.